Cobertura do evento “Comissão de Valores Mobiliários 45 anos”

A Amec, em parceria com a Comissão de Valores Mobiliários (CVM)e com o CFA Institute e a CFA Society Brazil, organizou o evento CVM 45 anos, que abordou a agenda e desafios do órgão regulador. Realizado nos dias 7 e 8 de dezembro, o seminário celebrou o aniversário de criação da Lei 6.385 que surgiu em 1976. O encontro reuniu presidentes e ex-presidentes da autarquia, representantes de órgãos reguladores internacionais, além dos principais nomes de entidades, empresas e gestoras.

Além do simbolismo da comemoração do aniversário da Autarquia, o objetivo do evento foi traçar um panorama sobre alguns dos temas mais relevantes que influenciam a dinâmica do mercado de capitais, entre eles Gestão de Recursos no pós-pandemia, Finanças Sustentáveis, ESG, Governança Corporativa e Transformação Digital.

Um dos painéis principais ocorreu no segundo dia com a participação de ex-presidentes da autarquia. Se há 45 anos a criação do órgão regulador Comissão de Valores Mobiliários trouxe tranquilidade em um mercado de capitais então pouco organizado, “o desafio da regulação nos próximos anos será lidar com a qualidade e quantidade da informação que move o mercado de capitais”, disse Roberto Teixeira da Costa, primeiro presidente da CVM. Principalmente diante do crescimento da presença do investidor de varejo, que está perto de 4 milhões de CPFs na Bolsa. Trata-se de um público que consome conteúdo e recomendação na internet e redes sociais de forma autônoma e coloca em prática suas escolhas de forma rápida e digital.

A avaliação é a de que esse “investidor precisa ter acesso a informações de qualidade em relação aos produtos e seus riscos por meio de fontes reguladas, que seguem o regramento e nem sempre conseguem atingir o público da forma que deveriam. “É necessário equitatividade na distribuição da informação para o público de varejo e qualificado”, comentou Maria Helena Fernandes Santana.

Outro tema importante para a CVM é o avanço da tecnologia, que traz mais eficiência e competitividade, mas demanda prudência para evitar problemas futuros, como os relacionados à falta de educação financeira, explicou Marcelo Trindade.

Além disso, o pequeno investidor acessa o mercado e toma riscos, muitas vezes por um caminho não supervisionado, o que levanta a discussão sobre a relevância de manter a exigência do investidor qualificado e de aperfeiçoar o processo de suitability”. A modernização da regulação entra em pauta, com a avaliação sobre o sentido de manter obrigatória a publicação de informações em Diário Oficial, dado que o investidor consome o dado de outras fontes da internet, esclareceu José Luiz Osorio.

O atual presidente da CVM, Marcelo Barbosa, aproveitou a ocasião para ressaltar os números alcançados pela Autarquia. “A quantidade de registros que vem sendo concedido mais recentemente é um ponto que deve ser destacado. Ano passado, o primeiro da pandemia, foram 52 registros. Este ano, que ainda não acabou, já tivemos 101 até agora, fora os que estão em análise”.

Governança em perspectiva

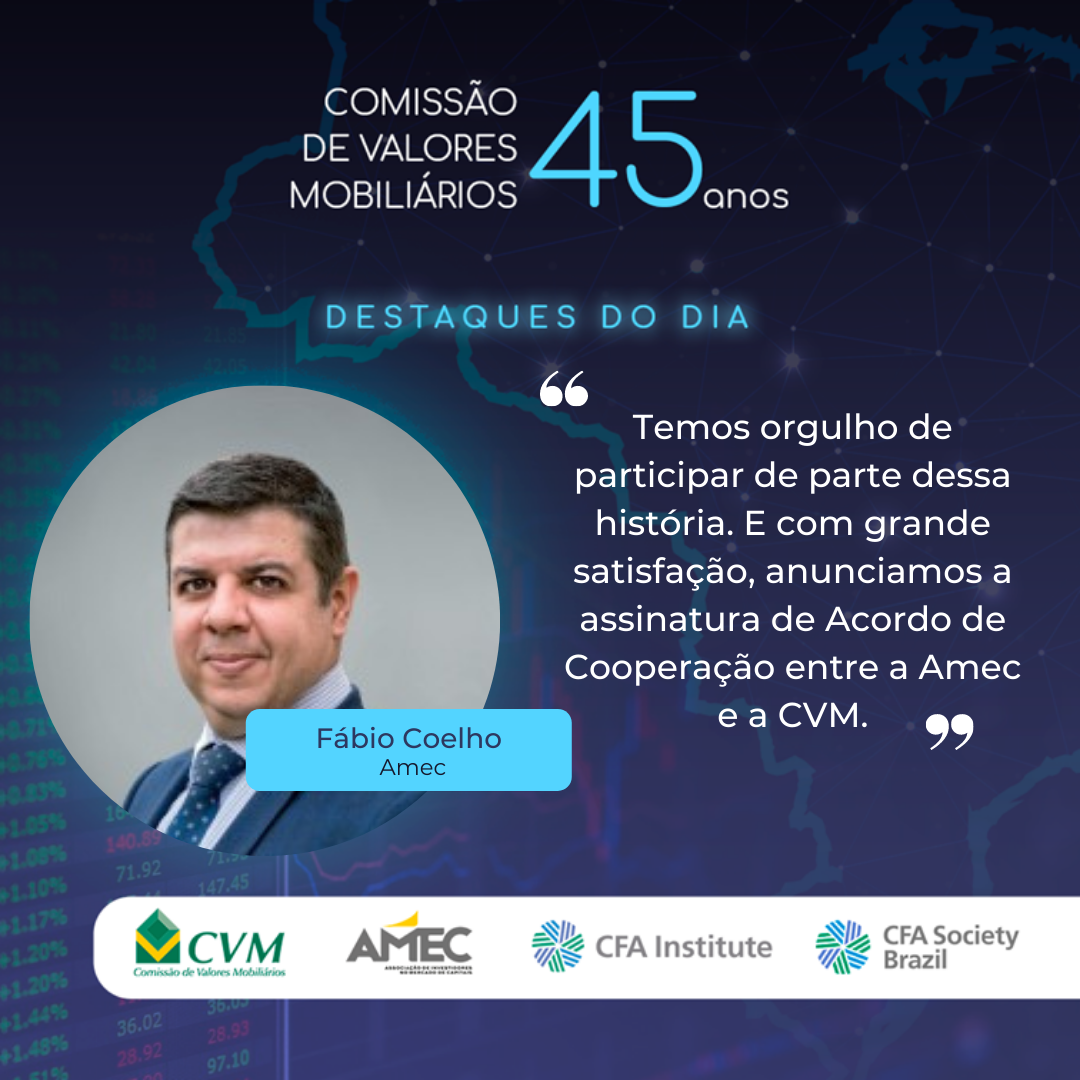

O Presidente Executivo da Amec, Fábio Coelho, participou do painel “A Governança em Perspectiva: Novo Mercado, Stewardship e o Papel dos Investidores”. Durante o painel foram abordados temas relacionados ao aquecimento dos mercados de crédito privado e renda variável.

No mercado de dívida corporativa houve um expressivo crescimento de 53% no volume de operações, saindo de patamar de R$ 252 bilhões em 2020 para R$ 306 bilhões até outubro de 2021, destacou Flávia Perlingeiro, Diretora da CVM. O mesmo aquecimento se deu na renda variável, com recordes em volume de emissões e número de ofertas. Foram 45 IPOs neste ano até outubro, e 24 follow ons no mesmo período, batendo a cifra de captações de R$ 127 bilhões.

Fábio Coelho afirmou que o movimento é extremamente positivo para o desenvolvimento do mercado de capitais brasileiro, que ainda é pequeno comparado ao dos Estados Unidos, Europa e Ásia. “E ele deve ser seguido do aperfeiçoamento da governança corporativa, principalmente no relacionamento entre partes, e na redução do conflito de interesses.”

Pedro Mello, diretor executivo do IBGC, explicou que os autorreguladores exercem papel importante nesse sentido. “A agenda positiva de governança inclui os aprendizados da pandemia, com resposta mais forte do papel do protagonismo das organizações em relação aos aspectos e desafios na área social e ambiental. É necessário que os pilares da diversidade e inclusão, ambiental e social e de inovação perpassem os comitês, conselho ao topo da gestão.”

Fábio Coelho apresentou também sua previsão que o futuro do mercado de capitais será tecnológico, verde e inclusivo, no qual será preciso conviver com velhas e novas questões, sob as palavras-chave: meme stocks, influencers, tokenização, criptoativos, net zero, ação com super voto, private enforcement, privacidade, insider trading, assembleias, manipulação de mercado, abuso do poder de controle e pirâmide financeira. “Todos são desafios de governança que continuam presentes, para os quais será necessário combinar incentivos regulatórios e o relacionamento de empresas e investidores por meio do Stewardship.”

Transformação digital

É inegável que os mercados financeiro e de capitais no Brasil hoje têm muito pouco a ver com a fotografia que se via há apenas alguns anos. As tecnologias aplicadas a esses mercados revolucionaram praticamente todas as pontas envolvidas: do acesso dos investidores à oferta de produtos financeiros via plataformas abertas; de captação de recursos por pequenas empresas a redução da burocracia para abertura de contas por pessoas físicas.

Gabriela Schor, da SulAmérica Investimentos, destacou a possibilidade oferecida pelas tecnologias de as pessoas contratarem produtos financeiros 100% online — aposentando papelada e burocracias como apresentação de documentos e assinaturas físicas —, fator essencial para o avanço dos últimos anos. O cenário, destacou, também incluiu o desenvolvimento e a disseminação das plataformas de investimentos, o que permitiu mais acessos aos mercados, e a maior flexibilidade regulatória para a atuação dos agentes, graças especialmente a decisões acertadas da Comissão de Valores Mobiliários (CVM). Na visão de Schor, hoje o brasileiro já compara suas experiências nos mercados financeiro e de capitais com as que tem em outras áreas, como entretenimento, lazer e transporte.

Nova realidade da gestão de ativos

Se em termos de tecnologia o mercado brasileiro avançou de maneira expressiva nos últimos anos, fenômeno semelhante aconteceu com a gestão de recursos. Como sublinhou Daniel Maeda, da CVM, beneficiada por acesso mais fácil dos investidores aos produtos (via plataformas) e por evolução regulatória, a indústria brasileira de fundos de investimento viu se expandirem as possibilidades de estratégias. Esse leque mais amplo de opções permite que os gestores consigam navegar melhor em um cenário econômico que ainda envolve muitas incertezas e volatilidade.

Marcelo Giufrida, da Garde Asset Management, destaca a evolução recente do segmento favorecida por pontos como disseminação de investimentos em ativos internacionais (que deu aos investidores brasileiros acesso a setores que não têm representantes na bolsa local) e regulação e autorregulação bem alinhadas no que diz respeito a gestores, fundos, family offices, distribuidores, corretoras e casas de análise. Paralelamente, melhorou a educação financeira, fazendo com que o investidor brasileiro fosse mais prudente nas suas decisões de alocação e resgate. Para os próximos anos, Giufrida disse considerar cada vez mais central o papel das questões ESG.

A educação financeira, ressaltou Daniel Celano, da Schroders, tem papel essencial na expansão dos ativos internacionais, à medida que leva o investidor a diversificar seus portfólios com esses ativos, que ajudam na descorrelação das carteiras do que acontece no mercado brasileiro. “As pessoas têm melhorado sua alocação com os ativos internacionais. Com a experiência, o investidor fica a cada dia mais confortável, inclusive para tomar mais risco. Agora tem acesso a uma caixa mais completa de ferramentas, que pode usar conforme for necessário”, disse.

Pedro Rudge, da Leblon Equities, lembrou que a disseminação das plataformas foi importante também para o mercado poder oferecer a todos os investidores opções de ativos que antes estavam restritos a investidores qualificados, com condições de fazer aportes iniciais altos. “A inovação de produtos com a distribuição massificada permitiu, nos últimos anos, a criação de uma grande quantidade de casas de gestão”, comentou.

Agenda regulatória 2022

São variados os assuntos da ampla agenda regulatória da Comissão de Valores Mobiliários (CVM) para o próximo ano. Devem sair em 2022 as novas regras para itens que estão em audiências públicas hoje em andamento, como:

- a reforma da Instrução CVM 461, que trata dos mercados regulamentados de valores mobiliários, como as bolsas de valores e mercados de balcão;

- o crowdfunding, especificamente quanto ao aumento dos limites monetários para dispensa de registro em ofertas públicas;

- os fundos de investimento (Instrução CVM 555), conforme determinações da nova Lei de Liberdade Econômica;

- o disclosure de arbitragens societárias, que trata do que as companhias devem informar nas situações em que são parte de disputas em sistema de arbitragem, no qual existe o princípio da confidencialidade;

- as ofertas públicas feitas sob as regras das instruções 400 e 476;

- os ônus e gravames para cotas de fundos de investimento;

- o fim da exclusividade obrigatória para agentes autônomos e regras para reforço de transparência da remuneração e de novos tipos societários permitidos para esse agente regulado;

- a dispensa de registro para investidores brasileiros não residentes.

A CVM prevê que comecem no próximo ano debates sobre insider trading, outras demandas da Lei da Liberdade Econômica quanto a governança (CEO/chairman, voto plural, transações com partes relacionadas) e prazo para retorno de pedido de vista de processo feito por integrante do colegiado da CVM.

Como mote para AIR (Análise de Impacto Regulatório), entre outros assuntos, o papel dos influencers financeiros. “Esse tema, novo na agenda da regulação do mercado, tem crescente relevância para decisões de investimento, por isso entra na pauta. Queremos observar, por exemplo, como outras jurisdições lidam com a questão”, afirmou Antonio Berwanger, da CVM.

Flavia Mouta, da B3, disse que a expectativa é alta em relação à regulação dos fundos (revisão da Instrução CVM 555), entre outros pontos por causa da possibilidade de os novos Fiagro (fundos do agronegócio) poderem passar a ser montados com base na estrutura de FIDCs para, com isso, chegarem com maior intensidade ao investidor de varejo (não apenas via Fiagros com a estrutura de fundos imobiliários, como hoje acontece).