Fundos de pensão apontam dificuldades de obter informações ESG das empresas

Uma pesquisa realizada pela Superintendência Nacional de Previdência Complementar (Previc) mostrou que os fundos de pensão enfrentam dificuldades de obtenção de informações ESG (ambientais, sociais e de governança) adequadas das companhias. Os resultados do levantamento foram apresentados pela autarquia no último dia 1 de julho e contou com participação de 93 entidades fechadas de previdência complementar (clique aqui para acessar o relatório).

Na abertura do webinar, Lúcio Capelletto, Diretor Superintendente da Previc, destacou que a pesquisa foi realizada em um cenário que os critérios ASG ganham maior relevância em escala mundial e também no Brasil. É cada vez mais frequente a inclusão dos riscos ESG nos processos de governança e nos processos decisórios de investimentos. “Os fundos de pensão como investidores institucionais também ampliam a preocupação e utilização dos critérios ASG”, disse Capelletto.

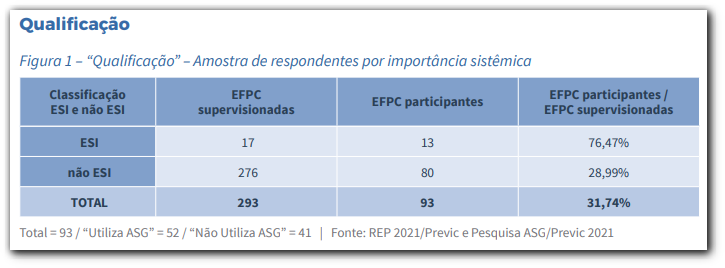

Ele informou que respondentes representam 32% do total de EFPC, mas em termos de patrimônio, somam R$ 700 bilhões – que representa cerca de 70% do volume de ativos do sistema. Foram 36 entidades com patrocínio público; 50 com patrocinador privado e sete instituidores (página 6).

O levantamento foi realizado através de questionário com 20 questões, direcionada para as EFPC, e 15 frases afirmativas, voltadas para avaliação pessoal dos gestores. O questionário tomou como base uma pesquisa similar de 2017 realizada pelo CFA Institute, voltada para os gestores de recursos das assets. No caso da pesquisa da Previc, foi direcionada para os AETQs ou algum membro do time de investimentos das EFPC.

Os resultados mostraram que 85% das ESI (Entidades Sistemicamente Importantes) respondentes e 56% das não ESI utilizam ESG em suas análises de risco. Considerando o conjunto total de respondentes, 52 EFPC disseram utilizar os critérios socioambientais e de governança em seus processos de análise.

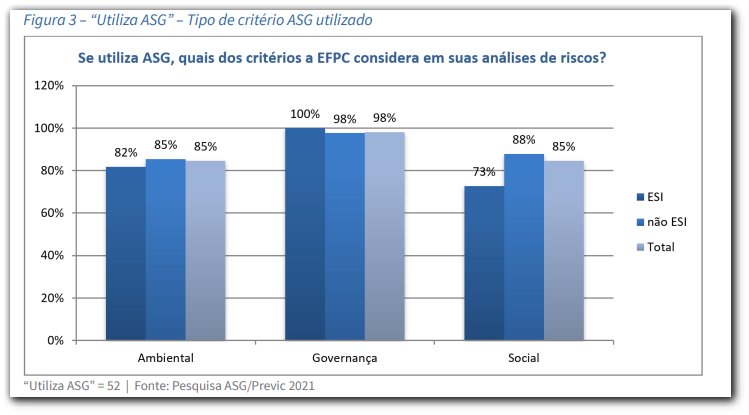

Daquelas que utilizam o ESG, a governança teve destaque com 98% de utilização, seguido pelos critérios ambientais e sociais, com 85% cada. A pesquisa traz informações também sobre a frequência de utilização, a estratégia e a motivação para a utilização dos critérios.

Daquelas que utilizam os critérios ESG na análise de risco, 59% utilizam ocasionalmente. O restante de 41% utiliza sistematicamente (Figura 4 – página 8). Esse percentual sobe para 46% nas ESIs que utilizam os critérios sistematicamente em todas as análises, mostrou o Coordenador Geral de Orientação de Investimentos das Previc, Fernando Folle, que foi responsável pela execução da pesquisa.

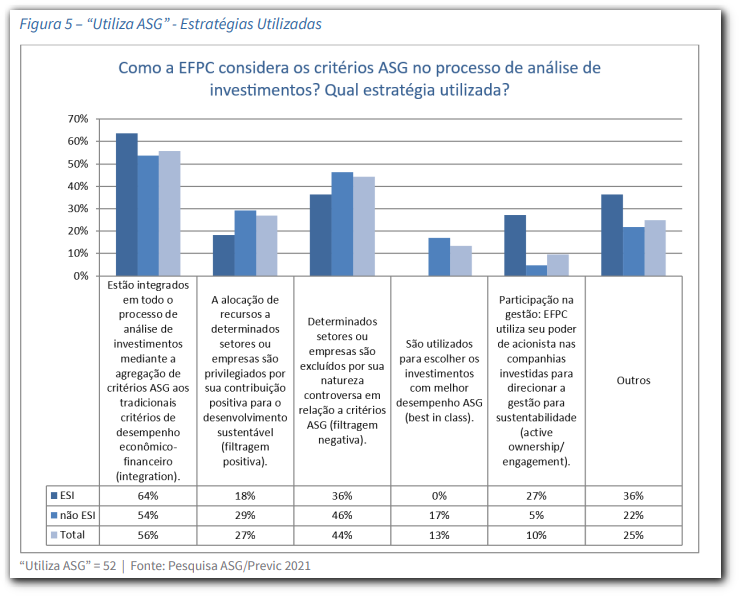

Quanto às estratégias para o uso dos critérios ESG, a opção mais acessada foi a de “Integration”, com 565. Essa opção se refere à utilização dos critérios ESG integrados com as análises tradicionais. Outros 44% disseram utilizar a filtragem negativa; e 27%, responderam que recorrem à filtragem positiva. Cerca de 13% das EFPC que utilizam os critérios, assinalaram a estratégia “best in class” que aponta para a seleção de ativos com melhor desempenho socioambiental. Apenas 10% mencionaram o engajamento direto nas empresas investidas.

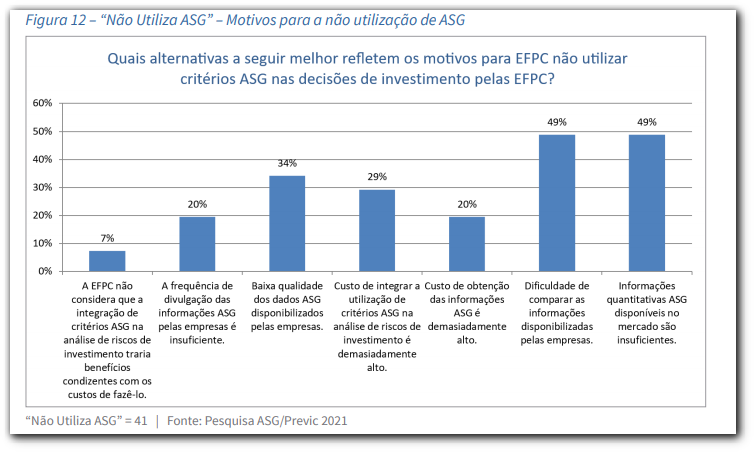

Para o grupo que apontou que não utiliza os critérios ESG, os principais motivos expostos foram a dificuldade de disponibilização informações pelas empresas (49%), dificuldade de comparação de dados (49%), baixa qualidade das informações (34%) e o alto custo de integrar as análises (29%).

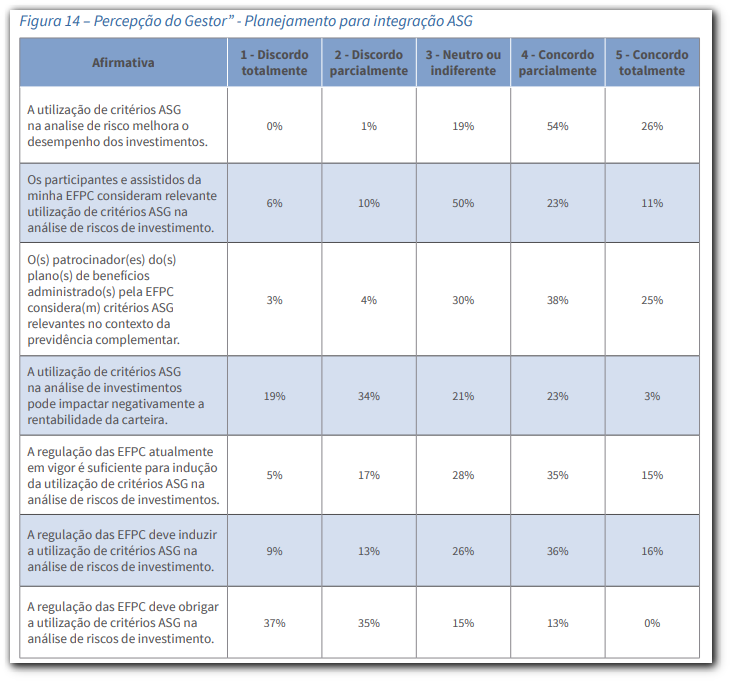

Além do questionário, a pesquisa também trabalhou com 15 frases afirmativas que foram direcionadas para a percepção individual dos gestores (AETQ ou membro da equipe). Alguns dos resultados apontaram que os 50% gestores concordaram total ou parcialmente que a regulação atual do setor na questão ESG é suficiente. Em relação à frase que indicava que a regulação deveria ser obrigatória, 72% discordaram total ou parcialmente.

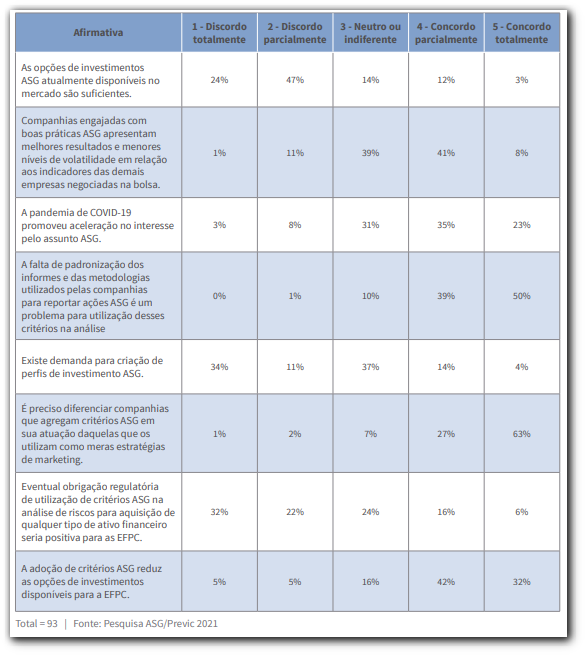

A afirmação que as opções de produtos ESG no mercado são suficientes, teve 71% de respondentes que discordaram total ou parcialmente. E quanto à falta de padronização de informações prestadas pelas empresas, contou com 89% que concordaram total ou parcialmente.

Conclusões

Segundo a Autarquia, os resultados da pesquisa indicam que o arcabouço legal atual seria suficiente para a indução de maior utilização de critérios ESG. Outra conclusão é que a escassez de informações e a falta de padronização dos dados publicados pelas empresas é um dos principais entraves para o avanço da maior utilização de critérios ESG pelos investidores.

“Os gestores de fundos de pensão apontaram que existe escassez de informações, e em outros, falta de padronização dos dados publicados pelas empresas”, disse José Carlos Chedeak, Diretor de Orientação Técnica e Normas da Previc. Por isso, será necessário aguardar um maior desenvolvimento no regime informacional das companhias. “A atuação do Banco Central, CVM e Susep deve promover uma melhora da qualidade das informações ESG em breve”, comentou o Diretor.

Ele diz ver com bons olhos os resultados da pesquisa que mostram que as EFPC estão se adaptando de forma gradativa para introduzir conceitos ESG em seus processos de decisões e monitoramento de investimentos. E reafirma que a regulação atual, representada pela Resolução CMN 4.661/2018, é suficiente para orientar o mercado de fundos de pensão.

Os fundos de pensão que utilizam a gestão terceirizada em toda a carteira de ativos ou para a maior parte dela têm valorizado os aspectos ESG na seleção dos gestores e produtos. Os critérios levados em consideração nestes casos são a adesão aos códigos de autorregulação existentes no mercado. “Percebemos que os fundos de pensão têm privilegiado a escolha de gestores que aderem a códigos de autorregulação de associações como a Anbima, Abvcap e Amec”, comentou Chedeak.